ال نینو هر چند سال یکبار و هنگامی رخ میدهد که آبهای قطبی در اقیانوس آرام در بخش آمریکای جنوبی، گرمتر از حد معمول شود. هوای گرمی که از این آبهای برمیخیزد موجب تغییر مسیر بادهای عمدهای میشود که در سطح کره زمین میوزند. این روند میتواند بادهای موسمی در جنوب و جنوب شرق آسیا را تضعیف کند. فصول بارانی در آفریقای جنوبی احتمالا خشک خواهد شد و همزمان احتمال میرود شرق و جنوب آمریکا صحنه نزولات جوی فراوان باشند. کارشناسان با احتمال دو سوم، پیشبینی میکنند که ال نینو تا آخر سالجاری میلادی رخ دهد. اگر دمای سطح آب افزایش یابد و از درصد نرمال خود بالاتر رود، با پدیده ال نینو و درمای سطح آب از درصد نرمال خود کمتر شود، با پدیده لانینا مواجه خواهیم بود. لانینا وضعیتی است که در قسمت مرکزی و شرقی استوایی اقیانوس آرام، آب سردتر از حالت طبیعی میشود. لانینا تقریبا متضاد ال نینو است. لانینا در هر سه تا هفت سال اتفاق میافتد و درجه حرارت آب دریا سرد میشود. این پدیده حاصل تغییر اختلاف فشار منطقه است و اجازه می دهد سطح آبهای اقیانوس در قسمت شرقی سردتر از حالت معمول شود و در قسمتهای حاره غربی گرمتر از حالت عادی گسترش یابد. علل لانینا برعکس عواملی است که در ایجاد ال نینو موثر هستند.

در چند ماه اخیر، شرایط جوی در غالب استانهای کشور به گونهای شده که سیلهای غافلگیرکننده خسارات متعدد جانی و مالی برای شهرها به همراه داشته است. اما با وجود این شواهد تجربی و غیرعلمی، رییس سازمان هواشناسی ایران اعلام کرده است که ال نینو در ایران رخ نخواهد داد و فقط ممکن است در نوسانات جوی مناطق دیگر تاثیر گذاشته و باعث بارش باران در مناطق مختلف شود و انتظار میرود تا نیمه ابتدایی زمستان بارش باران و برف به میزان بیشتری در قیاس با نیمه دوم زمستان صورت گیرد و در نیمه دوم زمستان به سبب افزایش دما، شاهد بارش باران در مقاطعی خواهیم بود و بارش برف کمتری پیشبینی میشود.

در برآیند این تاثیرات، صنعت بیمه نیز بدون شک تحت تاثیر قرار خواهد گرفت. با توجه به انواع حوادثی چون سیل، آبگرفتگی معابر، رانش زمین و خسارت به خانهها، توجه به بیمه آتشسوزی از سوی بیمهگذاران و نیز از سوی شرکتهای بیمه دارای اهمیت است. از این رو در ادامه به بررسی صنعت بیمه در سایر کشورها در زمان رویارویی با پدیده ال نینو پرداخته شده است.

همزمان با پیش بینی وقوع ال نینو، سازمان مدیریت بحران فدرال، خرید بیمهنامه سیل را حتی برای مناطق کم ریسک الزامی دانست. روی رایت، مدیر بخش بیمه و کاهش ریسک این سازمان گفته است که اگر تنها یک سال برای خرید بیمه سیل وجود داشته باشد، آن سالی است که پدیده ال نینو اتفاق میافتد، زیرا در 27 سال گذشته، بیش از یک سوم خسارات بیمه سیل در کالیفرنیا مربوط به سالهایی بوده که ال نینو اتفاق افتاده است. وی اعلام داشته است که خرید پوشش بیمهای سیل یکی از قویترین روشهای مدیریت ریسک در قبال پدیده ال نینو است که با بارشهای سنگین همراه است. پدیده ال نینو منجر به بارشهای اضافی در کالیفرنیا میشود اما این مسئله در هر سال و در تمام بخشهای ایالت اتفاق نمیافتد و همیشه نیز چنین بارشهایی منجر به سیل نمیشوند.

طبق گزارش برنامه ملی بیمه سیل NFIP، تعداد بیمهگذارانی که دارای بیمه سیل هستند در کالیفرنیا طی سالها متفاوت بوده است. از سال 1989، از 30،751 بیمهنامه، تعداد 11،501 خسارت پرداخت شده است که 37.4 درصد از خسارات پرداخت شده مربوط به 4 سال آل نینوی واقع شده در سالهای 1982/ 83 و 1997/ 98 بوده است. با توجه به درصد بیمهگذارانی که خسارت دریافت کردهاند، مشخص میشود که درصد بیمهگذاران با خسارات پرداختی در سالهای ال نینو، 4.8 برابر بیشتر از خسارات پرداختی مربوط به سالهای غیر از ال نینو است. طبق FEMA، از سال 2010 تا 2014 متوسط مبلغ خسارت سیل به واحدهای مسکونی بیش از 39 هزار دلار بوده است. در سال 2014، متوسط حقبیمه بیمه سیل در حدود 700 دلار در سال بوده است.

چه معیارهایی میتواند جهت کاهش ریسک ال نینو در نظر گرفته شود؟

فارغ از فعالیت در هر صنعتی، شرکتها باید رویکردی برای مدیریت ریسک داشته باشند. ریسک باید شناسایی، ارزیابی و پایش شود. زمانی که اثرات چنین ریسکهایی تحلیل میشود، استراتژیهایی برای کاهش یا مدیریت ریسکها توسعه مییابند. خرید پوشش بیمهای یکی از راههای مدیریت ریسک و کاهش آن است. برخی از ریسکها به طور کامل خارج از کنترل صنایع مختلف هستند، اما بسیاری از ریسکها اینطور نیستند و میتوانند مدیریت شوند و یا به بازارهای بیمه و سرمایه منتقل شوند. پیشرفت در مدلسازی وابسته به هواشناسی و پایش آب و هوایی، توسعه و بهبود مدلسازی ریسک را در رویدادهای پیچیده آب و هوایی با دقت بالایی امکان ساخته است. با استفاده از ابزارهای مالی و بیمه، اثرات شوکهای آب و هوایی بسیار کاهش یافته است.

بیمه شاخص آب و هوایی ال نینو

بیمه ال نینو، بیمه مبتنی بر شاخص آب و هوایی است به این صورت که دمای سطح دریا به صورت روزانه در موقعیتهای تعیین شده در اقیانوس آرام اندازهگیری میشود و توسط مدیریت اتمسفری و اقیانوسی ملی ایالات متحده (NOAA) ثبت میشود. شاخص اولیه از واقعه ال نینو در پرو، به عنوان مثال، دمای سطح دریا است که در منطقه تعیین شده در اقیانوس با عنوان ENSO 1.2 در طول نوامبر و دسامبر اندازهگیری شده است. چنین بیمه مبتنی بر شاخصی، اگر متوسط دمای سطح دریا در طول نوامبر و دسامبر که در ENSO 1.2 اندازهگیری شده است بیشتر از آستانه دمای توافق شده شود، مقدار خسارت توافق شده پرداخت میشود. بیمهگذار نمیتواند اثبات کند که خسارت واقع شده است، تنها اگر آستانه نقض شود، خسارت قابل پرداخت خواهد بود. شفافیت در پرداخت خسارت، پرداخت خسارت مبتنی بر شاخص که بازدید از مکان را حذف میکند، عدم وجود مخاطرات اخلاقی و انتخاب نامساعد، پایین بودن هزینههای عملیاتی، پرداخت سریع از مزایای بیمه ال نینو است.

ویژگیهای این محصول به شرح زیر است:

- شفافیت: آنچه مشاهده میشود همان چیزی است که دریافت میشود. این موضوع باعث افزایش اعتماد بیمهگذار میشود.

- عدم نیاز به بازدید از محل: پرداختها صرفا براساس شاخص صورت میگیرد که منجر به حذف هزینههای ارزیابی خسارت که نیازمند متخصصان خبره است میشود.

- حذف مخاطرات اخلاقی/ انتخاب نامساعد: پرداخت خسارت براساس یک عامل خارجی (شاخص) صورت میگیرد و ملاحظات فردی لحاظ نمیشود.

- پایین بودن هزینههای عملیاتی: از آنجا که بیمهگری بصورت فرد به فرد صورت نمیگیرد، هزینه صدور بیمهنامه، هزینه اجرایی و مدیریت خسارت کاهش مییابند.

- پرداخت سریع خسارت: بازدید از محل و ارزیابی خسارت وجود دارد. خسارت بعد از شناسایی و تایید در اسرع وقت پرداخت میشود.

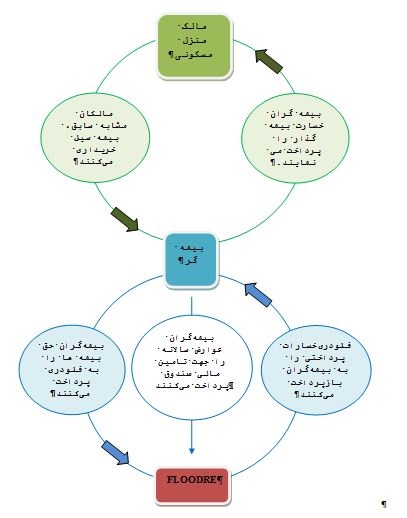

بیمه اتکایی سیل

در سال 2011، صنعت بیمه به طور رسمی درخواست تاسیس بیمه اتکایی سیل به عنوان یک راهحل بلندمدت برای بیمه سیل در بریتانیا را دادند که بعد از مذاکرات طولانی مدت، توافقنامهای بین دولت و صنعت بیمه در ژوئن 2013 شکل گرفت. طرح فلودری، یک صندوق اتکایی غیراتکایی با مالکیت و مدیریت صنعت بیمه خواهد بود که به منظور اطمینان از اینکه مالکان واحدهای مسکونی در مناطق با ریسک بالای سیل بتوانند به پوشش بیمهای مقرون به صرفهای دسترسی داشته باشند تاسیس شده است.

در این طرح، بیمهگران طبق معمول بیمهنامههای خود را به مشتریان میفروشند واین انگیزه رقابتی را دارند که سراغ مشتریان با ریسک بالا نیز بروند، زیرا میتوانند آن بیمهنامهها را به شرکتهای بیمه اتکایی یا صندوق فلودری، اتکایی کنند که در این صندوق در زمان وقوع خسارت، خسارت را پرداخت کند. در زمان پرداخت خسارت، بیمهگران اولیه خسارت را به بیمهگذاران خود پرداخت میکنند، اما مقدار پرداخت شده را از صندوق دریافت میکنند. بیمهگران میتوانند از این ابزار برای 1-2 درصد منازل با ریسک بالا که در حدود 350 هزار0 واحد میشود، استفاده کنند. فلودری به بیمهگران کمک میکند که ریسک بیشتری را قبول کند که خود منجر میشود پیامدهای خسارات بزرگ به صورت گستردهتری پخش شوند.

صنعت بیمه به منظور شروع به کار و راهاندازی صندوق، مبلغ 10 میلیون یورو به صندوق تزریق میکند. صندوق فلودری دارای دو منبع درآمدی خواهد بود: 1- حقبیمههای دریافتی از بیمهنامههای واگذار شده از صنعت بیمه 2- عوارض اضافی از صنعت بیمه که برابر با یارانه موجودی است که در بازار وجود دارد.

ساختار صندوق فلودری به صورت زیر است:

با توجه به بالارفتن ریسک وقوع سیل ناشی از بارشهای سنگین تحت

تاثیر تغییرات آبوهوایی ناشی از ال نینو، بیمهگران در کنار تشویق بیمهگذاران به خرید

پوشش سیل، باید راهکارهایی نیز بهمنظور مدیریت ریسک سیل اتخاذ کنند. از جمله اینکه:

1- از آنجا که خطر سیل نسبت به سایر ریسکها مانند ترکیدگی لوله آب، رانش زمین (مستعد وقوع در زمان زلزله است) و غیره در پدیده ال نینو هم از احتمال بالاتری برخوردار است و هم خسارات چشمگیرتری را بهدنبال خواهد داشت که نیازمند توجه جدی صنعت بیمه به آن است، بنابراین در میان تمامی پوششهای بیمه آتشسوزی، بررسی خطر پوشش سیل میتواند کافی باشد.

2- وقتی سیل اتفاق میافتد، حجم بسیار بالایی از پرتفوی درگیر صنعت بیمه مربوط به واحدهای مسکونی خواهد بود. بنابراین توجه شرکتهای بیمه به این بخش، مدیریت ریسک کارآمدی خواهد بود.

3- جذب پرتفو باید از گستردگی جغرافیایی برخوردار باشد. بهطوری که بیمهگر باید ضمن آگاه بودن از اثرات ال نینو در کشور بررسی کند که چه تاثیراتی در کدام منطقه جغرافیایی ایران به دنبال خواهد داشت تا بتواند مدیریت ریسک کارآمد و توزیع ریسک مناسبی در جذب پرتفو داشته باشند. در این صورت با وقوع سیل، تمرکز پرتفو در یک جا نخواهد بود.

با توجه به حجم بارندگی و بعضا وقوع سیل در چند ماهه اخیر در ایران میتوان استانهای ایلام، گیلان، لرستان، کردستان، قم، تهران، و کن و نوشهر را از مناطق پرریسکی دانست که شرکتهای بیمه باید از قبول تعهدات بالا در این مناطق خوداری کرده و سعی کنند از مناطق مختلف جغرافیایی قبول ریسک کنند.

4- اصل قانون اعداد بزرگ را در نظر بگیرند و اقدام به جذب بالای پرتفو در پوشش سیل کنند. در این راستا باید طی یک اعلام و الزام عمومی، خریداران را با هر سطح ریسکی تشویق به خرید پوشش بیمهای بنمایند. این موضوع نیز باید درنظر گرفته شود که اصل قانون بزرگ در مناطق مختلف جغرافیایی باید به صورت یکسان وجود داشته باشد.

5- و در آخر نیز به عنوان یک پیشنهاد بلندمدت، طراحی و اجرای بیمه اتکایی سیل (FLOODRE) توصیه میگردد تا در مواقعی که کشور تحت خطر سیل به طور جدی قرار میگیرد، شرکتهای بیمه بتوانند با آسایش خاطر بیشتری واحدهای مسکونی در مناطق پرریسک را بیمه نمایند و مالکان نیز امکان دسترسی به بیمه مقرون به صرفه را داشته باشند.

* عضو انجمن حرفه ای صنعت بیمه

22535

نظر شما